2019年第一个工作周,会计要先做这件事,否则做账会出大错!

- 2019-01-03 15:53:27 0 0

进入2019年第一个工作周,大家都已经开始了繁忙的工作,特别是财务人员,上班后就是征期的开始,各项工作也随之而来。

但是,作为会计人员,上班后有一件重要的事情必须要提前完成,那就是进入开票进行抄税,否则会影响本月的申报和开票!

01

最新税控用户申报流程速看!

根据国家税务总局要求,2018年5月开始执行新的申报比对规则,因此,税控用户的申报流程也发生相应的变更,流程如下:

1、使用航信设备的纳税人

新抄报顺序:上报汇总——申报纳税——远程清卡

①、上报汇总:

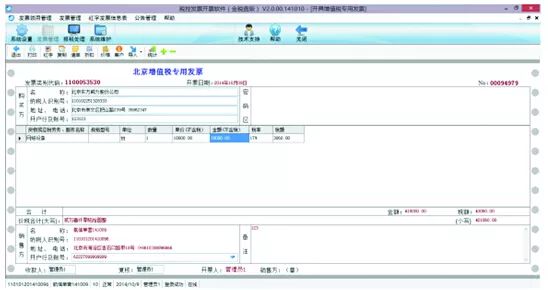

月初登录开票软件,在网络环境正常情况下系统将自动抄税并上报国税,如网络环境异常导致无法上报时,需在网络环境恢复后点击报税处理——上报汇总模块进行手工上报;

②、申报纳税:

通过最新电子税务局、网上申报软件、网上办税平台、窗口申报等方式登录申报系统完成申报、缴款;(申报比对通过后方可远程清卡)

③、远程清卡:

完成申报并缴款1小时后(这个时间不是固定的)登录开票软件,点击报税处理——状态查询,查看是否完成清卡操作。如开票软件未自动清卡,可点击报税处理——远程清卡进行清卡操作。

季度申报纳税人:系统会自动识别,非申报月系统自动清卡,申报月按以上3个步骤操作。

2、使用百旺设备的纳税人:

新抄报顺序:上报汇总——申报纳税——反写

①、上报汇总:

确保软件为最新版的情况下登陆开票软件自动上报汇总。如没有自动上报的,点击报税处理——网上抄报,勾选全部发票票种(只要在税控盘中存在的发票类型,都必须勾选。主分机结构的同样适用),点击上报汇总。

②、申报纳税:

通过电子税务局、网上申报软件、网上办税平台、窗口申报等方式登录申报系统完成申报、缴款(申报比对通过后方可反写)

③、反写:

申报纳税成功后登陆软件自动反写。查看反写成功方法:打开报税处理——状态查询——监控管理信息,查看开票截止日期是否更新至下月申报期载止日。如未自动反写,请回到报税处理——网上抄报模块,勾选全部发票种类(只要在税控盘中存在的发票类型,都必须勾选。主分机结构的同样适用)点击反写,提示反写监控成功。

季度申报纳税人:系统会自动识别,非申报月系统自动反写,申报月按以上3个步骤操作。

02

如何判断是否已经完成上报汇总?

现在最新的申报政策已经执行了快一年了,相信很多会计人员已经知道如何正确的进行操作,但是1月份是个大征期,季报的小规模和个体工商户也要进行申报,因此,本月所有的使用税控设备的用户必须先进入开票软件进行上报汇总(或者反写)后才能进行申报!

因此,为了1月份能更好的进行申报工作,所有财务会计人员一定要知企业开票人员,月初上班第一件事,就是打开开票软件,进行上报汇总操作。

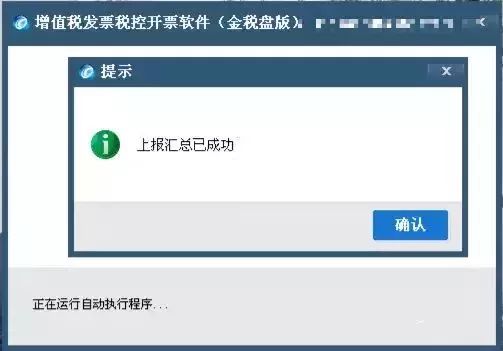

目前,开票软件上报汇总都是自动完成的,月初第一次进入开票软件,系统就会提示“上报汇总已完成”,如下图。这样,会计就可以放心的进行申报了。记得申报成功后,再告知开票人员,再次进入开票软件清卡!

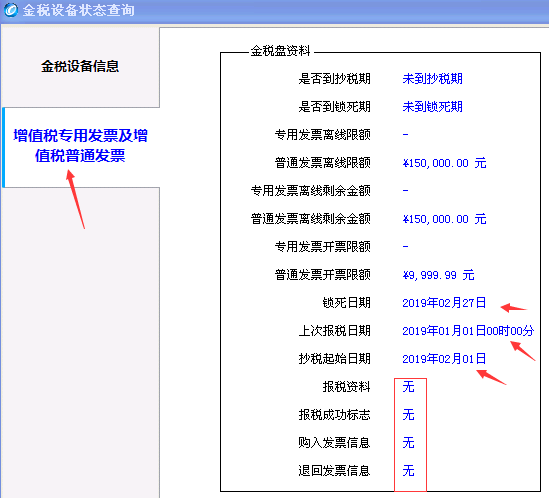

那么如何判断是否已经完成上报汇总呢?大家可以进入开票软件后,点“报税处理”下的“状态查询”,然后点左边的“增值税专用发票及普通发票”,如下图:

如图:本月是2019年1月

上次报税日期为当前月1日:2019年01月01日

报税资料为:无(如果是“无”,表明已经清卡,如果是“有”,说明还没有清卡)

抄税起始日期变成下一个月的1号:2019年02月1日

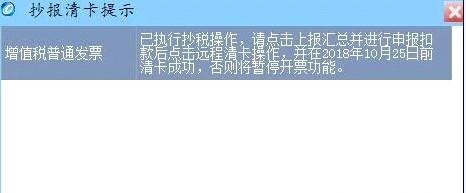

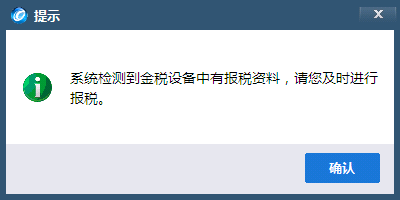

再就是当上报汇总成功后,未申报和清卡之前,进入开票软件和退出开票软件时会有相应的提示,如下图:

进入软件提示

退出软件的提示

以上情况说明已经上报汇总(抄税)成功,财务人员可以放心的进行申报工作!记得申报成功后再次进入开票软件,进行清卡操作。

03

2019年01月申报提醒:

1月1日—10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;

1月3日—8日国家电影事业发展专项资金代收;

1月1日—15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、水资源税、环境保护税、工会经费代收、彩票公益金代收、彩票业务费代收;

申报后三日内按季度申报缴纳的土地增值税预缴税款。

2月征期日历:

2月1日-19日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期内4至10日为节假日,顺延至19日;

2月3日-15日国家电影事业发展专项资金代收;

2月1日-15日彩票公益金代收、彩票业务费代收;

2月1日-22日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税;

征期内4至10日为节假日,顺延至22日;

3月征期日历:

3月1日-11日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期最后一日为周日,顺延至11日;

3月5日-11日国家电影事业发展专项资金代收;

3月1日-15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、彩票公益金代收、彩票业务费代收;

4月征期日历:

4月1日-15日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期内5至7日为节假日,顺延至15日;

4月3日-11日国家电影事业发展专项资金代收;

4月1日-15日彩票公益金代收、彩票业务费代收;

4月1日-18日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、房产税、城镇土地使用税、个人所得税、企业所得税、核定征收印花税、水资源税、环境保护税、工会经费代收,征期内5至7日为节假日,顺延至18日;

申报后三日内按季度申报缴纳的土地增值税预缴税款。

5月征期日历:

5月1日-10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;

5月3日-8日国家电影事业发展专项资金代收;

5月1日-15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、彩票公益金代收、彩票业务费代收 ;

1月1日到5月31日2018年度企业所得税汇算清缴;

6月征期日历:

6月1日-13日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期内7至9日为节假日,顺延至13日;

6月4日-10日国家电影事业发展专项资金代收;

6月1日-15日申报缴纳彩票公益金代收、彩票业务费代收;

6月1日-19日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税,征期内7至9日为节假日,顺延至19日;

4月1日到6月30日已设置使用无线电台(站)缴费单位缴纳无线电频率占用费;

7月征期日历:

7月1日-10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;

7月3日-8日国家电影事业发展专项资金代收;

7月1日-15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、水资源税、环境保护税、工会经费代收、彩票公益金代收、彩票业务费代收;

申报后三日内按季度申报缴纳的土地增值税预缴税款;

8月征期日历:

8月1日-12日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期最后一日为周六,顺延至12日;

8月3日-8日国家电影事业发展专项资金代收;

8月1日-15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、彩票公益金代收、彩票业务费代收;

9月征期日历:

9月1日-10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;

9月3日-9日国家电影事业发展专项资金代收;

9月1日-15日彩票公益金代收、彩票业务费代收;

9月1日-18日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税,征期内13至15日为节假日,顺延至18日;

8月1日到9月30日申报缴纳残疾人就业保障金

10月征期日历

10月1日-15日彩票公益金代收、彩票业务费代收;

10月1日-18日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期内1至7日为节假日,顺延至18日;

10月9日-15日国家电影事业发展专项资金代收;

10月1日-24日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、房产税、城镇土地使用税、个人所得税、企业所得税、核定征收印花税、水资源税、环境保护税、工会经费代收,征期内1至7日为节假日,顺延至24日;

申报后三日内按季度申报缴纳的土地增值税预缴税款;

11月征期日历:

11月1日-11日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税,征期最后一日为周日,顺延至11日;

11月5日-11日国家电影事业发展专项资金代收;

11月1日-15日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税、彩票公益金代收、彩票业务费代收;

12月征期日历

12月1日-10日申报缴纳资源税(水资源税除外)、按期汇总缴纳纳税人和电子应税凭证纳税人申报缴纳印花税;

12月3日-9日国家电影事业发展专项资金代收;

12月1日-15日彩票公益金代收、彩票业务费代收;

12月1日-16日申报缴纳增值税、消费税、城市维护建设税、教育费附加、地方教育附加、文化事业建设费、个人所得税、企业所得税、核定征收印花税,征期最后一日为周日,顺延至16日;

1月1日到12月31日申报缴纳2019年度车船税;

04

请务必注意以下8点!

1.新个人所得税法实施后,有关个人所得税申报的具体时间以国家税务总局通知内容为准。

2.实行季度预缴的纳税人申报缴纳企业所得税征期为每年1、4、7、10月,次年5月前进行年度汇算清缴。

3.实行按季缴纳废弃电器电子产品处理基金或按月预缴企业所得税的纳税人,缴纳(预缴)期限同各月申报缴纳增值税和消费税征期一致。

4.所述“申报缴纳……个人所得税”,也包含了扣缴义务人代扣代缴个人所得税。

5.未包括车辆购置税、契税、耕地占用税、按次缴纳土地增值税的申报期和入库期。

6.未包括保险机构代收机动车车船税的扣缴报告和解缴税款的期限。

7.储蓄存款利息所得个人所得税与个人所得税申报期限相同。

8.未包括新申请设置使用无线电台(站)的单位缴纳无线电频率占用费期限,此类缴费单位根据行政许可的进程及规定要求,即时办理缴费。

来源:中国会计报、职业会计人、会计师,财税职场

-

最新内容

-

热门文章