对经营所得核定征收,会怎样?

- 2018-11-08 11:57:42 0 0

小编今天带你来了解经营所得—核定征收的相关细节:

1

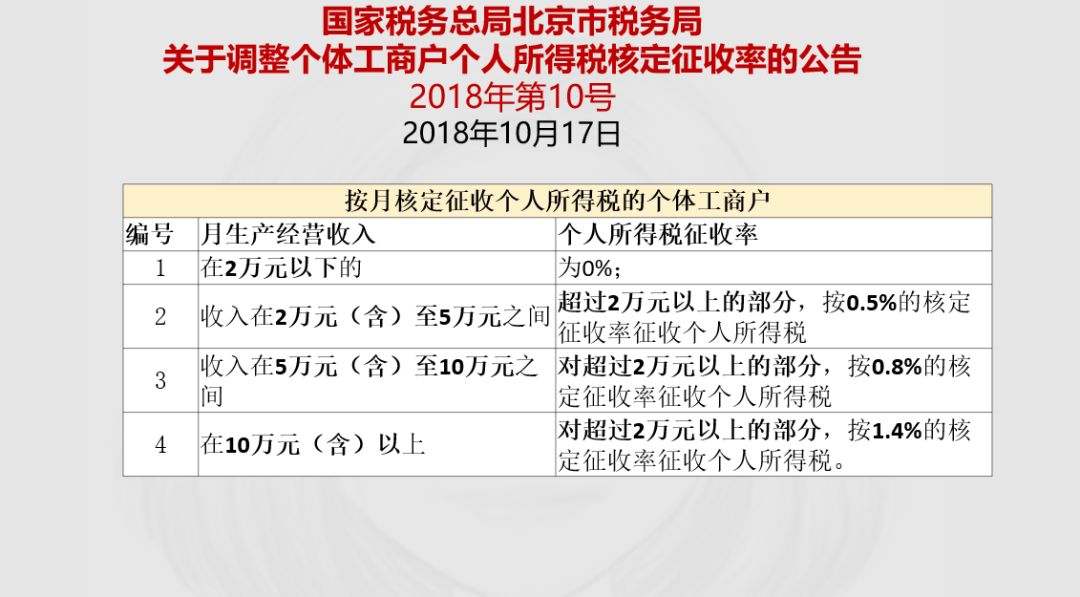

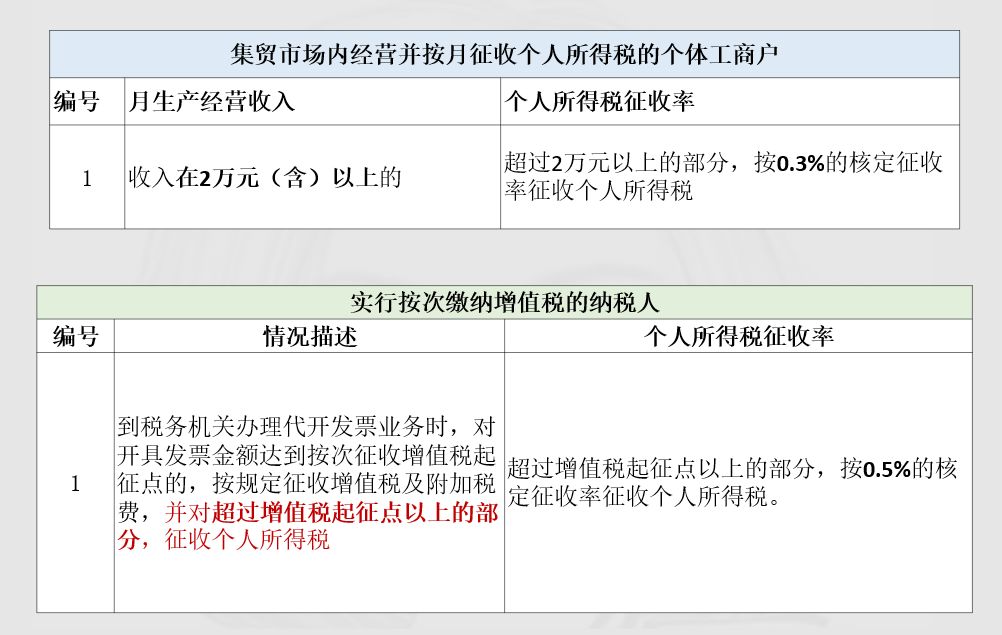

地方政策

2

案例比对(不考虑减除费用和各项扣除)

1、个人独资企业查账征收,年度500万收入,100万利润

经营所得个税:100*35%-6.55=28.45万

2、个人独资企业,年收入500万,核定征收,核定应税所得率10%

经营所得个税:500*10%*30%-4.05=10.95万元

3、个体工商户,年收入500万,核定征收(北京政策)

经营所得个税:(500-2)*1.4%=6.972万元

3

法规:收入限制核定

《中华人民共和国个人所得税法实施条例(修订草案征求意见稿)》

第38条 对年收入超过国务院税务主管部门规定数额的个体工商户、个人独资企业、合伙企业,税务机关不得采取定期定额、事先核定应税所得率等方式征收个人所得税

注意:个税实施条例(征求意见稿)中对年收入超过一定数额不允许核定征收个人所得税,但没有具体上限。北京地方政策中也没有设置上限金额,这里存在可能的政策调整。

4

法规:行业限制核定

国家税务总局关于切实加强高收入者个人所得税征管的通知

国税发[2011]50号

(三)完善生产经营所得征管

1.重点加强规模较大的个人独资、合伙企业和个体工商户的生产经营所得的查账征收管理;难以实行查账征收的,依法严格实行核定征收。

对律师事务所、会计师事务所、税务师事务所、资产评估和房地产估价等鉴证类中介机构,不得实行核定征收个人所得税。

5

企业所得税对核定征收的限制规定

国家税务总局关于印发《企业所得税核定征收办法》(试行)的通知

文号:国税发[2008]30号

第三条 纳税人具有下列情形之一的,核定征收企业所得税:

特殊行业、特殊类型的纳税人和一定规模以上的纳税人不适用本办法。上述特定纳税人由国家税务总局另行明确。

《国家税务总局关于企业所得税核定征收若干问题的通知》

(国税函[2009]377号)

一、国税发[2008]30号文件第三条第二款所称“特定纳税人”包括以下类型的企业:

(一)享受《中华人民共和国企业所得税法》及其实施条例和国务院规定的一项或几项企业所得税优惠政策的企业(不包括仅享受《中华人民共和国企业所得税法》第二十六条规定免税收入优惠政策的企业);

(二)汇总纳税企业;

(三)上市公司;

(四)银行、信用社、小额贷款公司、保险公司、证券公司、期货公司、信托投资公司、金融资产管理公司、融资租赁公司、担保公司、财务公司、典当公司等金融企业;

(五)会计、审计、资产评估、税务、房地产估价、土地估价、工程造价、律师、价格鉴证、公证机构、基层法律服务机构、专利代理、商标代理以及其他经济鉴证类社会中介机构;

(六)国家税务总局规定的其他企业。

来源:孟峰聊财税,作者:孟峰

-

最新内容

-

热门文章